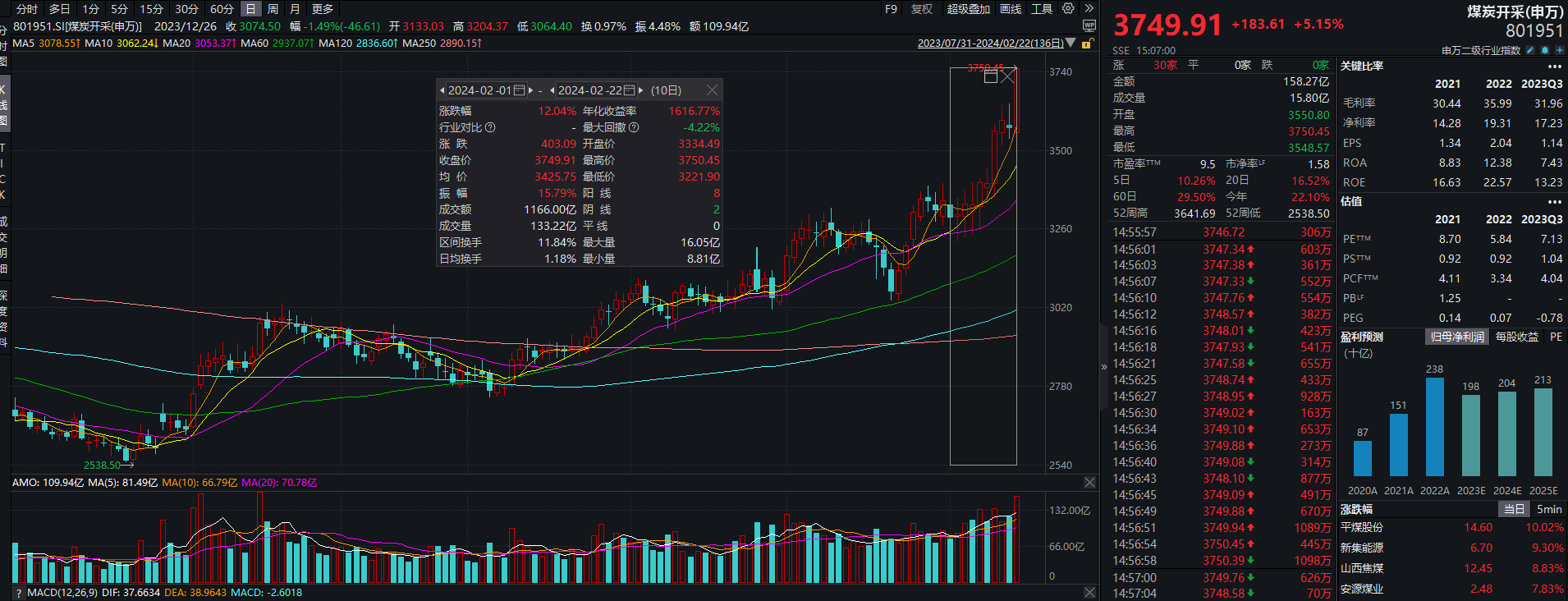

2月22日,煤炭板块延续近期火热势头,截至收盘,煤炭开采(申万)板块涨5.15%,成分股中,云煤能源与平煤股份强势涨停,新集能源、山西焦煤、安源煤业、晋控煤业等涨超7%。值得一提的是,中国神华、山煤国际、淮北矿业、陕西煤业、潞安环能等股盘中均创历史新高。

Wind数据显示,该指数近日来强势拉升,2月以来近10个交易日(2月1日—2月22日)涨幅达12.04%。

消息面上,山西省近日下发《关于开展煤矿“三超”和隐蔽工作面专项整治的通知》。《通知》明确,2月底前为煤矿企业自查自改阶段,全省煤矿企业要严格按照方案,全面开展“三超”和隐蔽工作面专项整治自查自改。

德邦证券指出,当前煤矿安全生产已成为国家工作重点,安全检查预计保持高压状态,产能利用率受到制约,供给收缩预期强化。随着2023年7月24日政治局会议召开、9月6日两办发布《关于进一步加强矿山安全生产工作的意见》,煤炭行业基本面和预期发生重大变化,预计2023年三季度是全年业绩低点,2024年行业盈利或将同比增长、前低后高。

2023年国内煤炭产量创历史新高,进口量大幅攀升

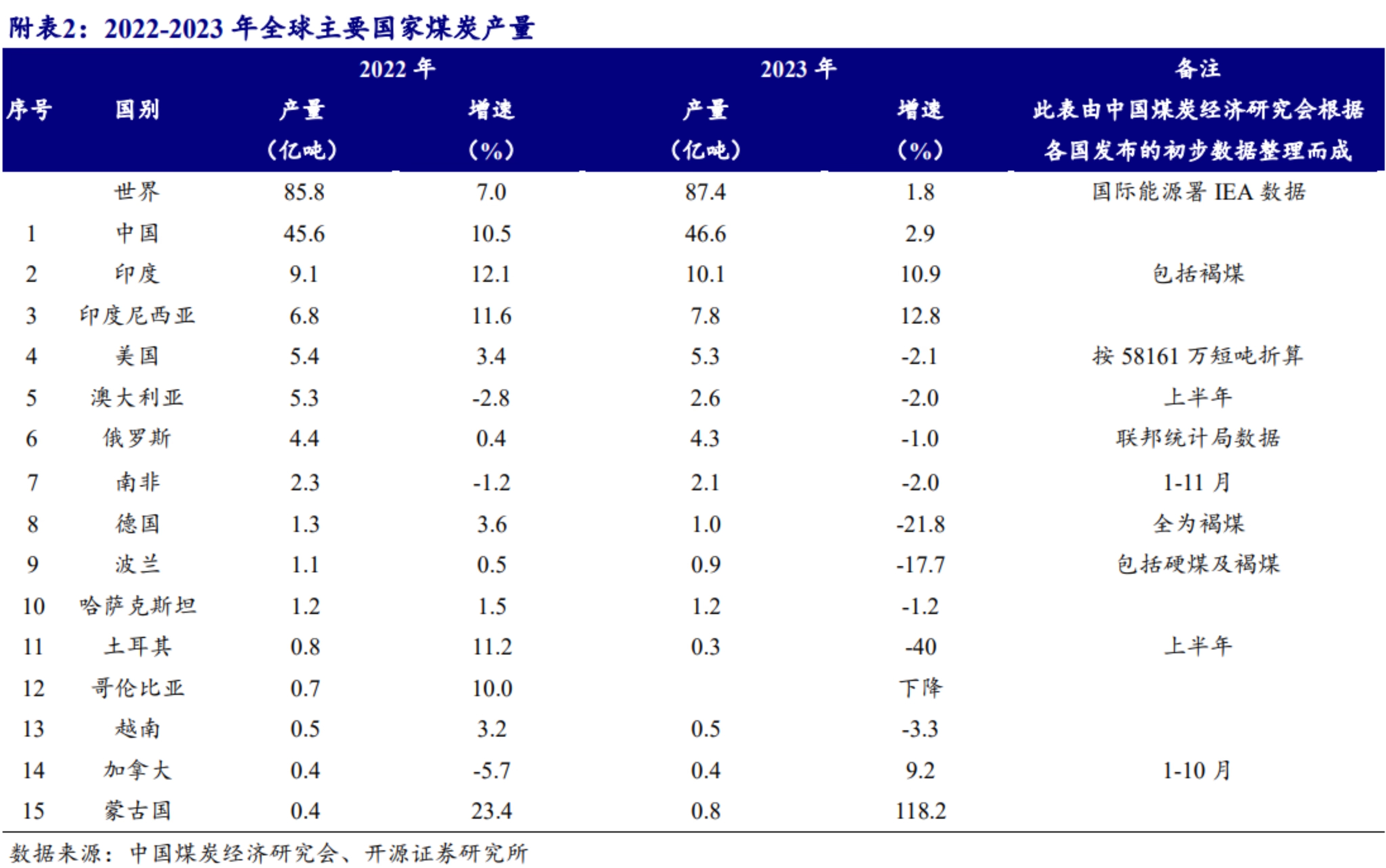

从煤炭产量与进口方面来看:

煤炭产量方面,2023年我国规上工业原煤产量46.6亿吨,创历史新高,较2022年增长2.9%,增速较2022年有所回落。2023年全球煤炭产量预计87.4亿吨,同比增长1.8%,全球煤炭扩产速度较2022年亦出现明显放缓。

(图源:开源证券)

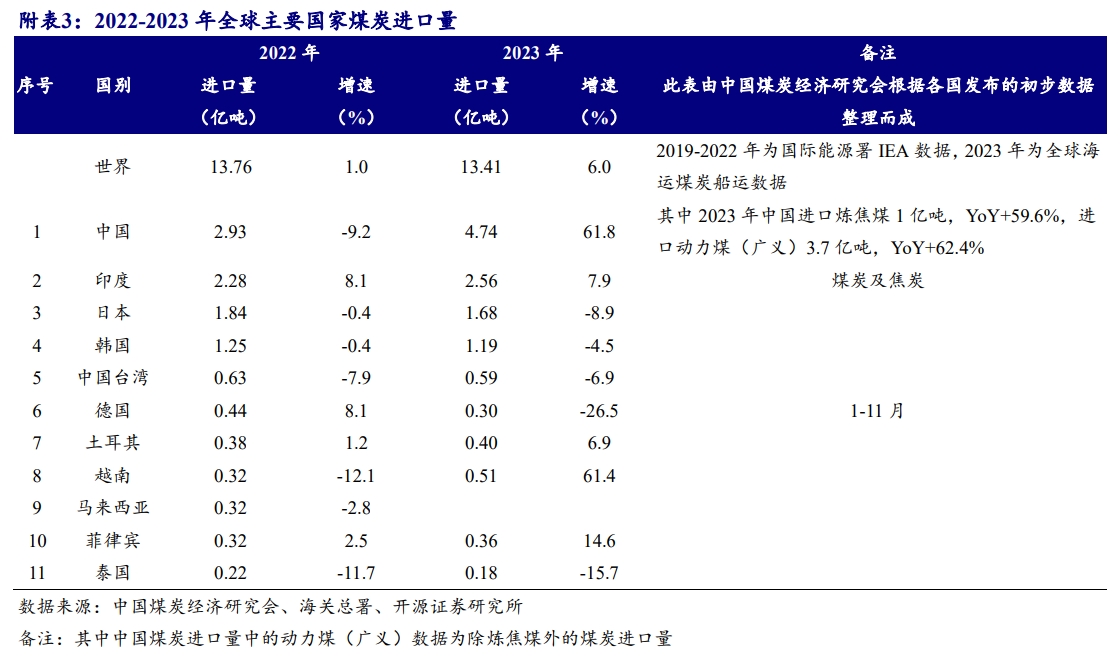

煤炭进口方面,2023年我国进口煤炭4.7亿吨,较2022年大幅提高61.8%,其中进口炼焦煤1亿吨,同比增长59.6%,进口动力煤(除炼焦煤外的进口煤)3.7亿吨,同比增长62.4%;海外主要煤炭进口国中,印度2023年进口煤炭2.56亿吨,同比增长7.9%,日本、韩国等国家煤炭进口量则有不同程度下滑。

(图源:开源证券)

开源证券认为,未来在海外新增煤矿投产产能或逐步下滑的情况下,以印度、印尼为代表的新兴经济体煤炭需求有望保持高速增长,海外煤炭供给增量不明显而需求增长,或将导致中国进口煤量下降,叠加中国恢复煤炭进口关税,进口煤尤其是进口炼焦煤的价格优势减弱或进一步导致国内进口煤减量。

2023年煤炭火力发电需求不减,非电需求整体稳中有升

从煤炭下游需求来看:

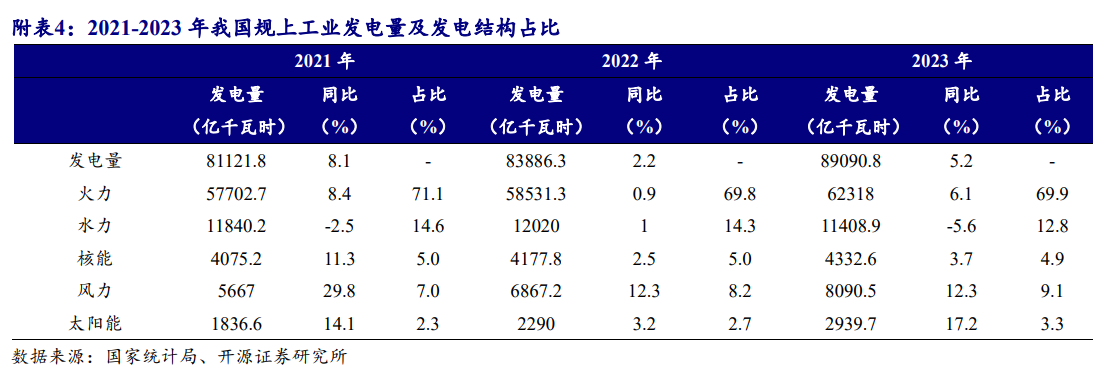

电力需求方面,2023年我国规上工业发电量89090.8亿千瓦时,同比增长5.2%,其中火力发电量62318亿千瓦时,同比增长6.1%,占全部规上工业发电量的69.9%,未来随着国内经济逐步复苏,国内发电量有望保持较高增速,且当前火力发电量占比仍保持在70%左右水平,未来煤炭的电力需求仍有支撑。

(图源:开源证券)

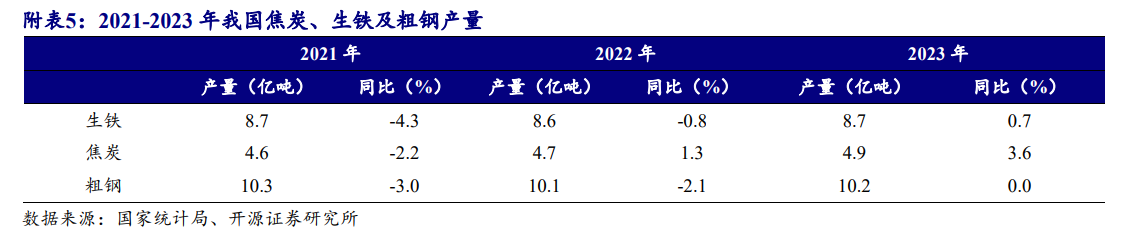

非电需求方面,2023年国内钢铁生产有所回暖,生铁、焦炭和粗钢产量分别为8.7/4.9/10.2亿吨,其中生铁产量增速由负转正至0.7%,焦炭产量增速则由2022年的1.3%提升至3.6%,粗钢产量结束此前的下滑趋势,2023年产量与2022年持平;2023年主要煤化工产品产量整体保持高增长,全年甲醇、合成氨、聚氯乙烯、纯碱、乙二醇实现产量合计2亿吨,较2022年上涨8.59%。

(图源:开源证券)

供需缺口1-1.5亿吨,2024年煤价有望走强

从供需方面来看,

供给方面,全球煤炭投资额整体呈下降趋势,供给存在较大限制。重新征收煤炭关税,有望抑制进口煤量。同时国内安全监管愈加趋严,叠加2020-2021年煤矿新建产能少,未来2年国内供给增量受限。

东北证券预计,2024年国内新增煤炭产量1亿吨左右;全球焦煤供给2025年相较2022年或下降1800万吨,降幅1.6%。

需求方面,中国全社会用电量增速维持高位,火电投资额近三年高速增长。2024年火电发电量增速有望达5%-6%,地产、制造业、基建投资在政策推动下有望边际向好,生铁产量增速有望达3%-4%,预计煤炭需求增速为4%-5%,增加2-2.5亿吨。

东北证券指出,2024年国内煤炭供需缺口1-1.5亿吨,煤价有望走强。

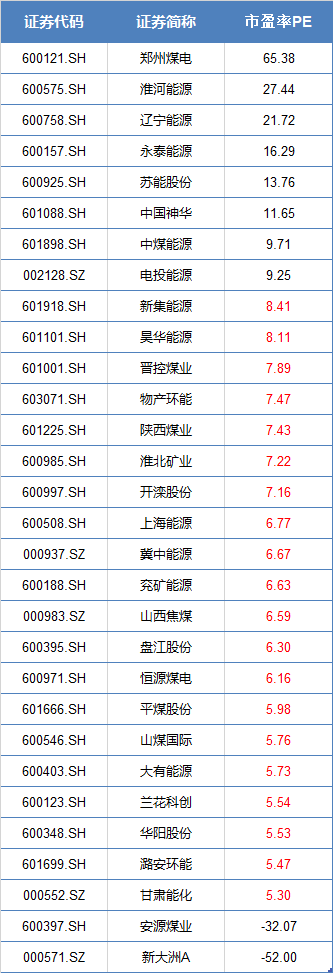

煤炭板块低估值高股息,PE仍有提升空间

当前多数煤炭股PE估值处于5-8倍较低水平,部分煤炭股股息率在10%附近。

东北证券指出,煤炭行业供给受限需求稳定增长,盈利有望保持高位,部分煤炭股分红率达60%-70%,即使部分煤炭公司分红率还在30%左右,随着资本开支下降、现金流好转、政策的推动,未来分红率也有望提升,煤炭股PE估值仍有提升空间,有望上行至10倍附近。此外,焦煤不受限价影响,资源更加稀缺,煤价上行期盈利弹性更优。

机构观点

国盛证券认为,自2016年供给侧改革以来,煤炭从需求逻辑转变为供给逻辑,行业盈利反转。长期来看,在能源转型、“双碳”背景下,煤企出于对行业未来前景的担忧以及考虑到新建煤矿面临的较长时间成本和巨额的资金投入,普遍对传统主业资本再投入的意愿较弱,未来我国未来煤炭供应将愈发刚性。这也意味着煤企高利润有望长期持续、自由现金流大幅改善的背景下不断提高分红比例,使得煤炭已然成为最核心的红利资产之一,正走上慢牛重估之路。

短期重点推荐存在补涨需求的兖矿能源,中特“煤”的中煤能源,以及建议关注上海能源、新集能源、中国神华,长期看好平煤股份、陕西煤业、华阳股份、晋控煤业、淮北矿业、潞安环能、山煤国际、山西焦煤、广汇能源等。

德邦证券指出,多家优质煤企控股股东陆续发布股份增持计划彰显信心,低资本开支下煤炭板块的高股息具有吸引力,且在中国特色估值体系持续推动下,企业价值进一步得到股东的重视。推荐三个方向:

双焦弹性:复苏预期下,双焦在经历前期的价格的大幅下跌后存在反弹空间,推荐:潞安环能、平煤股份、淮北矿业、中国旭阳集团,建议关注:山西焦煤、陕西黑猫等。

优质分红:优质公司具备长期分红能力,且随着资本开支下降,分红率具备持续提升空间,推荐:陕西煤业、山煤国际、中煤能源,建议关注:中国神华、兖矿能源、兰花科创等。

长期增量:有产能释放的公司在下一波周期启动时具备更强的爆发性,建议关注:华阳股份、吴华能源、广汇能源等。